銀行系、大手の個人向け融資をご紹介しています。

おすすめ度合いに応じて、ランキング形式で掲載しています。比較検討する際のご参考にしてみてください。

また、こうした個人向け融資は初めてという方でも簡単に各社の比較ができるよう、要点も解説してみました。

因みに当ホームページを通してのお申込みで最も多いのは間違いなくみずほ銀行です。しかし、それほどの大差なく住信SBIネット銀行やじぶん銀行の順になっています。その他の消費者金融や銀行も低金利なところを中心に随時ご紹介しますので、是非チェックしてみてください。

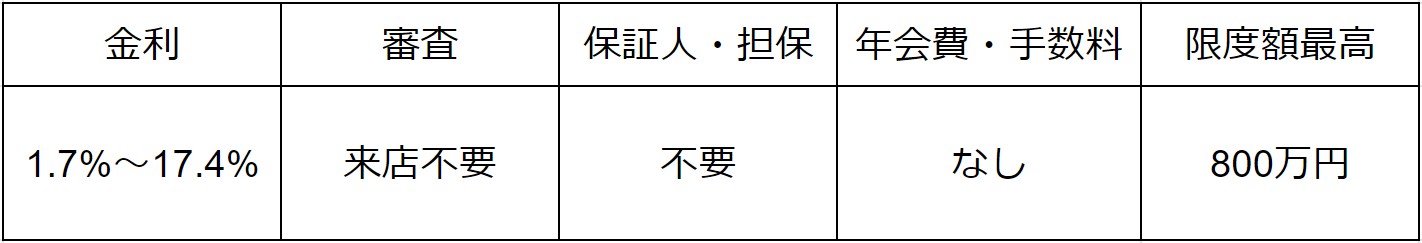

みずほ銀行カードローン

個人向けの融資で抜き出た人気といえるのがみずほ銀行でしょう。日本を代表する大銀行であり、ライバルの三菱UFJ銀行や三井住友銀行以上に低金利な点が人気になっています。

また、カードローンの申し込みも大変便利になっており、『WEB完結申込』で申込むと書類を郵便で送るという一番面倒なこともインターネットを介してできてしまいます。もちろん、審査は迅速です。例えば、口座を持っていれば借入れもさらに迅速にできます。また、借入限度額の上限にも注目です。みずほ銀行のカードローンの場合は限度額最大が他社の一般的なカードローンよりも高額な設定となっています。言うなれば、借り換えを検討している人にも人気です。

インターネットなら所用時間は10分〜15分程度。日本全国どこからでも申し込み可能です。

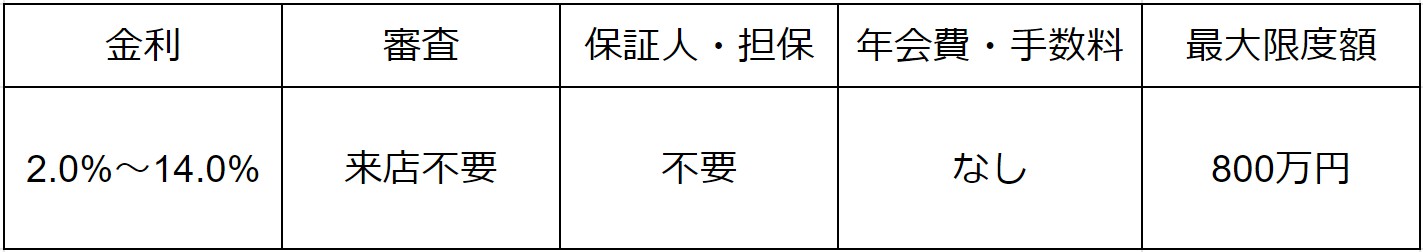

オリックス銀行カードローン

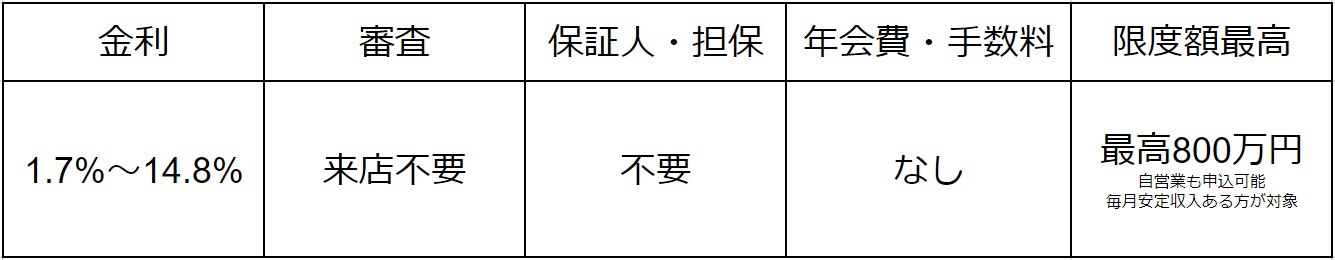

オリックス銀行カードローンは下限利率の低さと利便性の高さで安定した人気のカードローンです。コンビニや銀行が設置している提携しているATMだったら利用手数料が無料で利用できます。曜日も時間も気にする必要なしに借り入れも返済も可能だから利用したイメージもとても良好です。利用者それぞれの限度額によって設定される金利も他社よりも相当低い金利になることもあり得るので、個人向け融資としては間違いなくおすすめのカードローンです。もし23万円を借りたい場合は、限度額は100万円以上のコースで契約できたら低金利で借りれる可能性が出てきます。特におすすめしたいのは自営業者、公務員、会社員の方です。

インターネットなら所用時間は10分〜15分程度。日本全国どこからでも申し込み可能です。

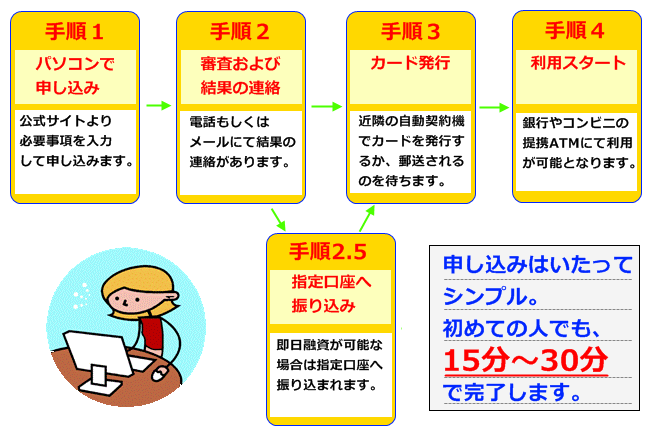

初めてでも簡単!カードローンの申し込み手順

個人向け融資の定番であるカードローンはほぼすべて、上の図のような手順で申し込みを行うことができます。 最初に、どこのカードローンに申し込みするのかを貸付条件等を確認しながら決めましょう。決定したら、次にその会社の公式サイトにて申し込みを行います。 申し込みの入力をする際の主な項目としては、住所・氏名・年齢・電話番号・メールアドレス、あと年収や希望の融資額もしくは融資枠等になります。

入力が早い人だと10分程度、仮に入力が遅い人でも30分もあれば申込み入力は完了します。

インターネットでの申し込みが完了後、身分証明書が必要になりますので、運転免許証か健康保険証などをご用意ください(どんなものが身分証明書として有 効かは各社の貸付条件を見て確認してください)。

本審査が通過すると、カードが発行されます。近くに自動契約機があればそこでカード発行するか、郵送で受け取れば利用可能です。

審査の可決のタイミングにもよりますが、申し込んだその日のうちに融資OKとなり、自動契約機でカードを受け取れば、即日利用スタートとなります。

個人向け融資いろいろ

まず、当サイトでもご紹介しているカードローン。 カードローンは、今や個人向け融資の定番ともいえるものです。 決められた限度額内であれば、何度でも繰り返し利用することが可能です。 使途目的も原則自由(事業性資金はNG)ですから、物品の購入や生活費、もしもの出費などに備えて一枚作っておこうかという人が増えてきています。

他に、車の購入に利用するフリーローン、教育費に使う教育ローン、大きなところでは住宅ローンなんかもあります。 これらのローンは、一度決められた金額が振り込まれると、後はそれを返済していくのみという形になります。

限度額内であれば繰り返し利用できるカードローンとの機能面における大きな違いといえるでしょう。

もちろん、他に、金利の水準も異なります。たとえば、百万円を超えるような高額の融資(住宅ローンやオートローンなど)は金利は低めで、使途目的が原則自由のカードローンなどは金利が少し高めに設定されています。

これは金融機関側にとってのリスクや、収益性などによって左右されるものなので仕方がありません。

他方、目的が限定されず、きちんと返済していれば限度額の範囲内で繰り返し利用できるというカードローンの利便性は、使ったことがある人ならいかに便利かが分かると思います。

繰り返し利用できるという点がポイントですね。

また、最近ではコンビニのATMを使って返済もできるカードローンが増えてきていますので、借りるだけでなく、返す利便性も向上しています。

目的が決まっているのであればそれに適した融資を受けるのがベストではありますが、必要な金額や、使途目的、その後の利便性なども考慮して自分に最適な個人向け融資を選ぶことが重要です。

金利別

金利 5% / 金利 6% / 金利 7% / 金利 8% / 金利 9% / 金利 10% / 金利 11% / 金利 12% / 金利 13% / 金利 14% / 金利 15% / 金利 16% / 金利 17% / 金利 18% / 金利 19% / 金利 20% / 金利 21%だったら / 金利 22%だったら / 金利 23%だったら / 金利 24%だったら / 金利 25%だったら / 金利 26%だったら / 金利 27%だったら / 金利 28%だったら / 金利 29%だったら / 金利 30%だったら

金額別

1万円 / 2万円 / 3万円 / 4万円 / 5万円 / 6万円 / 7万円 / 8万円 / 9万円 / 10万円 / 11万円 / 12万円 / 13万円 / 14万円 / 15万円 / 16万円 / 17万円 / 18万円 / 19万円 / 20万円 / 21万円 / 22万円 / 23万円 / 24万円 / 25万円 / 26万円 / 27万円 / 28万円 / 29万円 / 30万円 / 31万円 / 32万円 / 33万円 / 34万円 / 35万円